在 2022 年,區塊鏈的世界內發生了許多事情。我想就以自己老韭菜的角度寫下紀錄,供未來的我回憶或檢討。如果用詞錯誤或不精確,請不吝告知。

2022 年總結

先來針對 2022 年做個總結。

- 別跟宏觀經濟以及美聯儲對作。美聯儲要透過放緩經濟來控制通膨,資金自然從高風險區域轉移至低風險區域。加密貨幣市場就是那麼小,抽一點銀根走,自然就崩個稀哩嘩啦。

- 沒有大到不能倒。什麼都可以倒,只是何時倒。看看 Luna,看看三箭資本,再看看 FTX,他們都夠大吧? 但他們都倒了。

- 請自己掌握資產。Not Your Keys, Not Your Coins. 很多朋友都知道我從以前就不太推薦區塊鏈的資產管理公司。這些公司通常都把用戶的錢拿去做套利操作等等,然而並沒有在網站或投資說明書中說明會如何使用資金、開多少槓桿、有機會損失多少以及是否有良好的保險、賠付機制等等。很多人都不敢在現實世界中將錢交給深具金融專業知識與經驗的人打理,但卻敢在區塊鏈的世界給不認識的人管理?

- 流動性為王。在牛市中,賺錢很容易。但熊市中,流動性大幅降低。具有充足流動性的資本,才有機會度過熊市。

- 別盲目相信任何人、事、物。盲目信仰是十分危險的。小心很多時候被人賣了,還在幫別人數錢。另外,假如有造成損失,通常都不會有回應或是賠償,因為他們都只是分享資訊而已。DYOR 🙂

- 請保持勇於冒險的心與冷靜的大腦。勇於冒險的心,可以讓你勇敢做出決定並幫助你受到打擊時迅速調整狀態。而冷靜的大腦,可以讓你有機會提早看清以及規避多數風險。

- 不以風險為前提的投資都是在耍流氓。每種投資都有風險,所以千萬別看到高收益就衝進去。衝進去前請先了解風險。(想想 UST 的 20% 年化,就會明白我在說什麼了) 如果認真了解項目後,依然不知道收益來源,那後進者就是收益來源。有玩過 GameFi 或 DeFi 2.0 的人應該能理解這句話。

- DeFi、算法穩定幣還在實驗階段。人類這幾年才開始有 DeFi,DeFi 還正在蓬勃發展,雖偶有漏洞或是風險,但我想 DeFi 正以飛快的速度進化。至於算法穩定幣的部份,有法幣儲備、掛鉤的穩定幣都可能有問題了,更遑論以不穩定資產做儲備的算法穩定幣? (看看 Luna 的 UST,還有Waves 的 USDN,至於其他的……。或許 FRAX 有機會有點不一樣。)

- 假如看好一個項目,單純持有並保有流動性或許是最好的操作。看看質押 ETH 而抱過一座山的質押好夥伴們。假如在 ETH 價格 4800 賣出,而在近期 ETH 價格 1200 時可以買入 4 倍量的 ETH。如果不討論低買高賣的狀況,那至少可以在項目出現巨大問題的第一時間將 Token 拋售以避免資產淨值大幅減少的風險。

- 歷史總不斷的重演。上一輪 ICO 的坑,這一次以動物幣、GameFi、NFT 等等不同面貌重現。上一輪造神後,這一輪牛市也是造了一堆神。我相信下一輪牛市,歷史依然會重演。

回顧 2022

比特幣 Bitcoin

比特幣依舊完美、忠實的持續運行著「點對點的電子現金系統」。

沒有駭客攻擊、大規模當機、協議級別漏洞、過於中心化等等風險。

莊子云:無用之用,是為大用。

比特幣這種不太具有多功能且有點難用的加密貨幣,或許正是因為如此可以保留「它」的純粹性並因此有機會成為良好的價值儲存工具。

以太幣 Ethereum

我在〈2022/09/25 反彈?〉的文章中有討論到 The Merge 對於以太幣來說並沒有短期利多。

原因在於:

對於小老百姓來說,以太坊的手續費依舊高昂、TPS 沒有改善。這些都不會吸引一般民眾進場,也因此 The Merge 後價格並不會上揚。甚至從線型看,其實早就提早反應完畢。

但長期來說,The Merge 對於以太坊以及以太幣價格是利好的。POS 機制讓以太坊在提升安全性的同時也減少對於礦工的依賴並降低整體以太坊網路的能源消耗。也因為整體以太坊的網路減少對於礦工的依賴,所以無需對礦工進行獎勵,進而減少增發 ETH 的量。

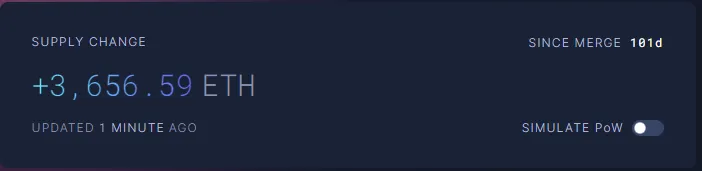

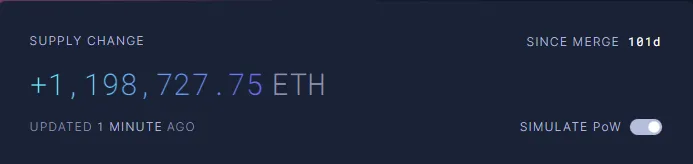

少了來自礦工為了維護礦機成本而拋售 ETH 的拋壓,目前整體 ETH 的價格表現、線型結構相對 BTC 來說有撐許多。(截稿時,若以太坊網路維持 PoW 的話將增發約 1,198,727 顆以太。目前 PoS 的話,僅增發 3,656 顆以太)

有興趣的可以點以下網站看看:

https://ultrasound.money

其他公鏈

我想過去熊市一年有些公鏈已經殞落或是殞落ing……

Terra (Luna)

來自韓國的區塊鏈網路 Terra,被我周遭朋友暱稱為泡菜鏈。關於這條鏈會殞落的原因,大家可以在瀏覽器查查 Luna、Anchor Protocol、UST、20% 等關鍵字就會出現許多懶人包了。

簡單來說:

用戶可以透過銷毀 Luna 後鑄造出等值的算法穩定幣 UST,然後可以將 UST 存入 Anchor Protocol 內來領取 20% 的利息。但因為 UST 大幅脫鉤,散戶害怕而瘋狂出逃,造成連環踩踏,最終整條鏈殞落的故事。

還記得今年 3、4 月的時候我在營隊中學習 Solidity 時認識了一些營友。當時有人跟我說他正在價值投資 Luna 並正在領取 20% 的利息。我當下有跟他說我不會參與 Anchor Protocol 高利遊戲,但我有買 Luna 並隨時準備賣掉。

在這邊也記錄一下我當時的邏輯:

當時的我認為要銷毀 Luna 才可鑄造出 UST 去參與高利息遊戲的話,那市面上一定很多人貪 20% 利息而購買並銷毀大量 Luna。如果狀況是如此的話,那市面上的 Luna 將會更加稀缺且價格將會大幅上漲。而假如在這個狀況單純持有 Luna 的話,既可以吃到大量價格漲幅且出場方式也將更為靈活。

後來這策略奏效,我從低點一路抱著 Luna 到高點,後續又在高點賣出現貨後並放空。但我覺得這策略會奏效的原因有:

- 我有看出這高利遊戲無法持續

- 我懶惰。我懶得去計算何時會出現資不抵債以及去關注 UST 的狀況。畢竟專注力有限,我當下有其他需要專注的事。

- 我膽小。雖然說區塊鏈應該是要去中心化的,但有時候可能就會停機或是重啟。要是要逃難時被鎖在鏈上的話,那應該就要跟這份資產說再見了。

- 我會一點技術分析,所以單純持幣等出場對我來說是最簡單的

- 身為老韭菜,我這幾年來的體悟是: 假如看好一個代幣的話,就持有它就好,少去做額外的操作。例如: 看好 ETH 2.0,那就持有 ETH ,可以的話做點低買高賣。假如有參與質押的人,可能看著 ETH 漲到 4800U 又跌到現在 1200U,然後只賺幾趴利息。但假如在高點賣掉到現在可以撿將近 4 倍量的 ETH。

看清事物的本質,才有機會避開坑。

而 Luna 的殞落,也為三箭資本、FTX 等等大型機構垮台埋下伏筆。

Solana

在 FTX 爆掉後,影響最深的公鏈就是 Solana。

這條深具 FTX CEO Sam Bankman-Fried(以下將簡稱為 SBF)色彩的公鏈,而其上的項目也幾乎都有 SBF 的影子並率先上架於 FTX 交易所。在這樣的支持下,Solana 成為最大的一條非 EVM 公鏈。但我對於這公鏈的使用體驗是不太滿意的。

我真正開始用這條鏈的契機是來自於 StepN(後續說到 GameFi 會談到),每次要轉鞋或是轉幣,時不時就會遇到當機或需要等待整條鏈重啟完畢。不然就是要等很久交易才會被確認。

但不管原先 Solana 如何的輝煌,在 FTX 垮台後 Solana 上的 TVL 大幅下降、活躍開發者持續流失,可能殞落ing。

跨鏈橋攻擊

在 2022 年發生了許多起跨鏈橋的攻擊,從年初的 Multichain 到損失高達 6.2 億美元的 Ronin 側鏈再到近期的 Nomad 以及令人詬病不夠去中心化的 BSC 跨鏈橋(初始被盜金額達 5.5 億美元)。當然還有許多我沒列上來的跨鏈橋攻擊紀錄。

跨鏈橋不是一個好做的東西。想想看要把一堆不搭嘎的鏈上的資產做跨來跨去的動作,在這過程中還要保證資產安全、有等值轉換等等狀況,光想的就頭疼。從這個想法出發,自然就不會覺得有漏洞可以攻擊是件很奇怪的事。

如何被攻擊以及項目坊如何找回或補償被盜資產是件有趣事。像 Wormhole 就有個富爸爸 Jump Crypto 直接對 Wormhole 投入 12 萬顆 ETH 來彌補被盜損失。

著名區塊鏈遊戲 Axie Infinity 專屬自家遊戲用的 Ronin 側鏈被盜原因是工程師被社交工程後打開有問題的信件進而被盜。最終在幣安融資後完成賠償。

至於近期 BSC 鏈跨鏈橋攻擊,在中心化的解決方式下透過整條區塊鏈停機的方式讓駭客無法轉移大量資產,因此最終將損失控制在約 1 億美元左右。但這樣的處理方式也被大眾詬病 BSC 是名符其實的機房鏈、極為中心化的鏈。

CeFi

個人有個習慣:不用沒穿越過牛熊的交易所。

在熊市期間,加密貨幣的交易量往往都會銳減。而這銳減的結果勢必將減少交易所的獲利來源(交易手續費)。如果交易所在之前牛市賺不夠多或者是沒做好資金規畫的話,都十分容易在熊市中倒掉。

而有穿越過牛熊的交易所,才比較能證明在之前的營收能力以及資金規劃上較為合理。

在今年 Luna 事件後,我和朋友邊開玩笑、邊討論:以往熊市都會有個幣種以及一間大型交易所爆掉。這次幣種的部分是 Luna 爆掉了。那交易所會不會是 FTX?當時會猜 FTX 的原因如下:

- 質押 25 顆 FTT 就可以免掛單手續費,少了部分收入來源。

- 通常講話太目中無人的區塊鏈人物下場都不會太好。Luna 的 Do Kwon 是如此,SBF 也是如此。

- 不管存任何資產進 FTX 都可以領 8% 利息。當時不解如何在不動用客戶資產的狀況下給到如此高的利息 ? 假如 Alameda 真的那麼賺錢的話,那為何不自己賺就好? 還要分給客戶? 為何不同資產,卻有相同利率?

但當時在開玩笑,也沒太放在心上。後續其他交易所先紛紛倒掉,而 FTX 一切貌似安好? 因此就更沒放在心上。直到後來我看到何一的發言以及後續發展,我才緊急將資金撤出 FTX。(詳情可見前篇:2022/11/11 FTX 事件)

而這件事讓我深刻的想起一位老朋友的話:

有詳細法規規範以及監管的公司都可能唬爛投資人了。更何況是目前仍非常蠻荒的區塊鏈!

但我想連紅衫資本、淡馬錫都栽在 FTX,只能說 SBF 和他的夥伴真夠狡猾。期望未來法規可以更加完善、使整體環境更加透明、健康。而在過渡期間,業者能夠自律並定期公布資產負債表,讓大眾了解狀況。

至於 FTX 倒下後,目前可能仍有幾顆未爆彈還沒安全解決。期望再來不要爆的太大,DCG 炸彈包可以用比較溫和的方式拆除……

DeFi

有人認為若有法規、監管來規範區塊鏈的話,如此有違區塊鏈的精神。因此認為 DeFi 才是王道。個人也覺得 DeFi 在未來將會扮演重要的角色,但現在應該還是屬於一個實驗性質的領域。

DeFi 目前經歷了三個階段:

DeFi 1.0

由 DEX、借貸、穩定幣等協議透過高額獎勵吸引用戶提供流動性(Liquidity Pool, LP)。而這樣資本雇傭的形式很容易在當高額獎勵減少後,用戶就從協議中抽走流動性到下一個有高額獎勵的項目。這樣的狀況將會對原項目有著極大的傷害。

簡單來說:

用戶就像遊牧民族一樣逐水草而居。而項目方就像水草一般,被消耗殆盡後就被拋棄。

DeFi 2.0

為了改善 DeFi 1.0 資本雇傭、流動性不穩定的缺陷,部分項目開始透過其他方式試圖將流動性的掌控權從散戶轉移到項目方身上,進而達到穩定流動性以及穩定幣價的目的。這就是之前常聽到的:協議擁有流動性。

而 Olympus DAO 就是著名的 DeFi 2.0 項目,後續也造就許多仿盤。可惜的是隨著大戶的挖提賣以及幣圈進入熊市,原本 (3,3) 共識最後都變 (-3,-3)。

有興趣了解 Olympus DAO 以及了解 (3,3) 迷因的話,可以看以下這幾篇:

- 是一場龐氏騙局嗎?揭秘去中心化央行 Olympus DAO 的價值支撐 (區塊客)

- 為什麼Olympus DAO 不能持續增長? (Grenade)

- (3,3)迷因是什麼? (Yahoo, Gia 專欄)

DeFi 3.0

由於各方 DeFi 開發者大神各顯神通,多鏈、跨鏈時代來臨,DeFi 金融樂高所帶來的高複雜性,使散戶更難進入 DeFi 世界。所以這時候就出現提供內建 DeFi 一站式服務的項目,即「Farming as a service」。

簡單來說:

用戶只要買這個項目的代幣即可,項目方會將用戶購買 Token 的資金拿去參與各類 DeFi 項目。如此一來,用戶即可減少時間去研究何處有高收益以及降低鏈上操作的失誤風險。當然還是有項目方失誤、智能合約漏洞或等等其他潛在風險。

有興趣了解 DeFi 3.0 有哪些項目的話,可以參考以下這篇:

- 半月暴漲近10倍,一文詳解DeFi 3.0的特點與生態情況 (PANews)

利率

然而縱使 DeFi 如此蓬勃發展、不斷迭代,但個人覺得 DeFi 依舊缺少了點東西?個人覺得可能是類似基準利率的東西。

為何會說可能是缺少類似基準利率的東西呢?

個人覺得人類在做決策或交易時,可能都需要有一個東西作為基準後才會方便判斷。就好像個人覺得幣圈可以在這一輪牛市膨脹成這樣和穩定幣的蓬勃發展也有一些關係。有了穩定幣,人們可以擺脫過往幣幣交易時,不太明確自己賺了多少錢的窘境。也因為有明確定價可以作為基準,所以造就更多人或機構的入場。而在 DeFi 中貌似就缺乏基準利率的東西來做為基準,而這或許也就是造就整體 DeFi 金融結構不穩定的因素?

令我興奮的是:如果我沒理解錯的話,在今年 DeFi Summit 中聽到由 Jerry Li 大神所開啟的項目 Term Structure 就是要做這件事。我相信有了這類基礎設施與解決方案,整體 DeFi 金融系統將會更加穩定。

NFT

詐騙

這一輪 NFT 狂潮和 2017 年的 ICO 泡沫一樣,多數項目幾乎都是詐騙。

想想年初很紅、大家擠爆 Discord 、拼命瘋狂肝白單的 C-01,再到 Azuki 的創辦人 Zagabond.eth 自爆曾 Rug 過 3 個項目(文章:A Builder’s Journey)。連藍籌 NFT 項目的創辦人都可以在這波熱潮中 Rug 過三個項目,更不用說其他項目有多少一開始就是抱持著 Rug 心態而來?

(P.S. 有沒有人知道號稱加密貨幣界畢卡索的 Pak,究竟算不算 Rug 啊?)

扣掉已經 Rug 或 Soft-Rug 項目,當然還是有許多 NFT 項目仍努力經營著。

資金管理與應用

先前 ICO 項目方的資金管理與應用問題,在這次 NFT 項目方完美重現。

上一波 ICO 項目方大致出現兩類問題:

- 死握 ETH。ETH 越跌越低,最後營運資金不足,所以關閉項目。

- 非階段性解鎖的團隊分成。可能一開始就承諾會在項目代幣完銷後將募到的 ETH 做團隊分配。但因為沒有採階段性解鎖,所以團隊成員可能拿錢後就走人了。而團隊資金也因為過早分配完畢,所以後續營運資金不足。

上述兩個在 ICO 遇到的問題,這次 NFT 項目方依舊踩過。歷史總是不斷地重演。但這次可能部份 NFT 項目方有遇到 FTX 倒閉的黑天鵝事件,後續可能會出現經營困難的狀況。

GameFi

對於這塊,我有一句話想說

希望會出現以遊戲性為出發點的區塊鏈遊戲。不要過於強調賺錢的性質。

這一輪牛市出現的區塊鏈遊戲幾乎都是資金盤,同時造就了許多 GameFi 顧問產業(代組隊伍或提供遊玩指引的那種顧問業),甚至有人玩了幾款 GameFi 後就開始開群組收費。遊戲熱潮上,說話能有多大聲就有多大聲。遊戲熱潮消退後,就不在社群內做任何回覆或是直接關閉群組。(當然討論如何優化打金策略或是試圖建立更好的 GameFi 環境的社群不在此列,我指的是那些整天要人無腦入坑的社群)

個人判斷 GameFi 項目即將進入生命週期尾聲的方式十分簡單。

江湖一點訣,說破不值錢。

最快監控 GameFi 生命週期何時要結束的方法就是去看鏈上數據,只要出現「出金 > 入金」的情形,就代表這資金盤遊戲快要到尾聲了。

至於鏈上數據可以去哪裡看呢?Dune 是一個好地方。Dune 上面就有許多大神寫的 Dashboard 可以監測。我當初就是靠 Dune 上的資訊從幾個 GameFi 項目全身而退,同時小賺一筆。假如不會用 Dune 的話,通常熱門項目會有大神在 Twitter 提供、討論監測數據,用心點是能找到相關資訊的。

另外一個可觀察的方式就是:當觀察到工作室不再為自己打遊戲,而是轉做幫散戶操作的時候,遊戲生命應該也是快要到盡頭了。簡單來說就是:如果好賺的話,為何他們不自己賺?

期望 The Beacon、元素騎士或是後續其他的區塊鏈遊戲可以帶來不一樣的 GameFi 風貌。

關於 NFT 的其他

關於 NFT 的其他看法,我先前已經在 2022/02/28 遙想當年ICO、2022/03/05 漫遊NFT、2022/04/04 NFT 隨想 三篇文章中分享看法,有時間可以看看。

至於藍籌 NFT為何會在 4、5 月形成另外一個價格高峰,個人覺得是因為當時許多小 NFT 項目已經開始 Rug 或是消失,而人們開始拋售小項目並不再追尋超額報酬後投入藍籌 NFT 擁抱所致。而這樣的情況隨著 Luna 爆掉後,開始進入回檔、整理階段。

我相信由於藍籌 NFT 早已取得足夠的資金度過熊市且有良好的營運團隊與忠實的 NFT 社群,或許值得在熊市期間入手一些喜歡的藍籌項目。

(P.S. 還記得今年一月和四、五月份,NFT 價格正處於高峰的時候,我跟朋友說可以把部份藍籌 NFT 賣掉,之後有更便宜的價格可以撿。想當時多數人都用一臉不可置信的表情看著我。而有照做的人,除了獲得套現利益外,現在幾乎都用更便宜的 ETH 價格買到更喜歡的藍籌。)

展望 2023

我想與其說展望 2023,不如說我們展望下一輪牛市吧。經過 FTX 如此這番折騰,監管機構開始進場。我想下一輪牛市的主旋律將會是「落地應用」,這部份我也在〈2022/05/19 血洗一周年〉文章中有提過。

區塊鏈、加密貨幣要洗刷「龐氏騙局」、「詐騙集團」等等汙名的話,我想只能透過「落地應用」來證明。畢竟只有與真實世界有著連接與應用,才能讓人們感受到其存在的方便性與好處。

支付、錢包

如果要擴展普及度的話,我想以中本聰當初的思想出發,方便、簡單、好用的金流支付系統將會是一大重點。

而現在加密貨幣可以用於支付的場景仍然太少,便捷、好用的加密貨幣錢包也不多。由於目前多鏈宇宙的特殊性,有即時支援多鏈並可輕鬆做資產管理的錢包更少。目前看到做最好的應該就是國內知名廠商 KryptoGo 做的手機錢包。

歡迎大家下載 KryptoGo 錢包進行體驗。

Android 載點

iOS 載點

Ocean 推薦碼 a7f1e18723

最近國內廠商貝殼支付也在積極嘗試與商家合作(如:近期貝殼支付和師園鹹酥雞有合作的推廣活動)、推廣使用加密貨幣進行支付。目前主要支援幣種為 polygon 鏈上的 USDT 穩定幣。

P.S. 貝殼支付的其中一位創辦人就在幣海潮聲社群內,歡迎各位進群對他吐槽產品體驗。我相信有大家的吐槽,貝殼支付將會更加茁壯。

當然除了支付場景增加以及好用的加密貨幣錢包外,更希望出現更多可以和真實世界資產連結的應用場景,如此才可以更快加速區塊鏈的普及化。

公鏈

除了大幅擴展應用端外,區塊鏈本身如何達到高效、簡單、易用、快速,也會是一大重點。

以太坊的分片宇宙何時到來?Optimism、Arbitrum、Polygon L2 系列以及 zkRollup 家族群雄之爭。老牌公鏈 Cardano、Avalanche 是否有再戰之力?Cosmos 的多鏈宇宙可否代表未來 ? 被笑稱機房鏈的 BSC 還會有所突破嗎?有 DeFi 之神 Andre Cronje 加持的 Fantom 能否異軍突起?Move 語言架構的 Meta(Facebook)系公鏈 Aptos、Sui、Linera 來勢洶洶。

我想在未來幾年裡,公鏈發展仍是重點。每條公鏈的基金會是否有足的資金度過熊市以及是否有足夠的開發生態人員建築其上,也將會是公鏈是否續存的重要指標。

另外隨著監管到來,個人覺得具有匿蹤能力(不確定用這個詞是否正確)的公鏈或項目,或許都值得注意。

DeFi、DEX

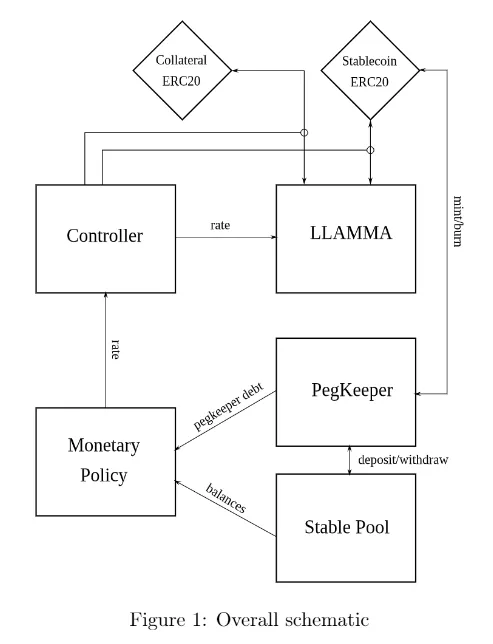

就如同我先前所寫的: 我覺得 DeFi 仍然會高速發展且許多基礎設施將會更加齊全與茁壯,許多 DeFi 協議也在自我進化中。例如穩定幣交換協議 Cruve 就即將推出透過超額抵押鑄造的 crvUSD 且利用 LLAMMA 來改善以往當抵押品被清算時,被清算方必須承擔巨大損失的問題。

目前三大 DEX 協議 dYdX、GMX、Perpetual Protocol 各自有優缺點,而其中 GMX 在這一次熊市中表現十分亮眼。但未來是否能繼續保持?後進者們也來勢洶洶。如何在熊市中持續建設並吸引用戶到其上進行交易以及是否有良好的代幣經濟循環,我想在未來也將會是一大重點。

另外 DeFi 保險業務或許也會是可以關注的重點。

NFT

雖然前面說了一堆 NFT 的壞話,但我相信未來 NFT 的應用性將會更多元化,尤其目前有許多 web 2.0 公司都開始透過 NFT 來嘗試切入 web 3.0。

至於 NFT 未來會變成如何?Probably Nothing, Possibly Everything.

但我仍然對於「將 NFT 應用於 GameFi 上可以達成玩家擁有遊戲資產,而不會出現以往遊戲關閉後,玩家喪失遊戲資產的情形。且將有機會達成不同遊戲可相互應用遊戲資產。」看法感到困惑。

為何一家遊戲公司要接受其他遊戲公司的遊戲資產?假如真的可以接受,那裝備素質好定義嗎?能否與原先遊戲內的資產間取得平衡?

如果遊戲資產互通是有極大的難度。原遊戲公司倒掉後,就算玩家擁有遊戲資產也沒地方可以使用。

這方面我還沒想明白,但或許有天就明白了吧?

最後

我想很多人會問說何時熊市結束?我想我也不知道答案。但老韭菜們很喜歡討論的熊市殺人順序如下:

- 殺 FOMO 人士

- 殺高槓桿炒幣的

- 殺抄底的

- 殺中等槓桿炒幣的

- 再殺抄底的

- 殺借貸低槓桿炒幣的

- 殺機構

- 殺挖礦企業

- 殺散戶忍不住割肉了

- 牛市開始

不知道根據上面的順序,大家認為目前熊市走到哪裡了呢?

個人認為資本市場運作就是有人先開始賣夢、炒作,然後資本被吸引後湧入投資該產業。在這樣資金充沛的狀況下,造就產業加速發展以及人才、資源的高速整合,之後更進一步的推高產業估值。然後投機者蜂擁而至,進而產生產業風口。站在風口上,豬都會飛。直到消泡沫的時刻來臨……

周而復始,循環往復而已。

最後的最後

歡迎大家追蹤幣海潮聲的 IG,也歡迎加入幣海潮聲的 Line 群。

幣海潮聲是一個致力於經營新手友善的加密貨幣/區塊鏈社群。

熊市雖然很涼,但歡迎各位小白加入,一起邁向牛市。

在這裡祝大家 2022 聖誕節快樂並預祝 2023 來年順利~

本文原刊於 https://medium.com/@ocean.taotie/回顧-2022-展望-2023-bc03acbc0e57

本文僅作為個人紀錄看法之用,不構成任何投資建議。

任何投資均有風險。投資人應對自身任何投資行為及結果負責。

by 幣海潮聲-Ocean